El pasado jueves al cierre del mercado Amazon.com (Tiker: AMZN) presentó sus resultados del primer trimestre de 2022 y las acciones se derrumbaron un -14,05%. La caída se debe principalmente a que muchos inversores se dejan guiar más por los titulares basados en la evolución del beneficio por acción, el resultado contable y la guía del próximo trimestre que en los planes de la empresa a largo plazo. Es algo muy humano el tomar decisiones sin la perspectiva necesaria. Razón por la cual realizo este breve análisis de seguimiento de mi tesis, la cual os puedo decir que sigue intacta.

Lo cierto es que Amazon es una startup que capitaliza actualmente 1,3 trillones de dólares americanos, es una compañía que hay que analizar con detenimiento, puesto que un simple análisis sobre el papel no nos da una imagen fiel de la empresa y sus proyecciones a futuro.

El actual CEO de la compañía, Andy Jassy, destacó en el documento de resultados que la pandemia y el actual conflicto en el Este de Europa había traído una serie de desafíos para el negocio de Amazon, especialmente el negocio retail. Sin embargo, también destacó el crecimiento del negocio de computación en la nube (AWS), que ha crecido un 34% anual durante los últimos dos años y un 37% en el primer trimestre de 2022.

Por otro lado, comentó que el negocio de venta minorista ha crecido un 22% en los dos últimos años, con un fuerte crecimiento del 39% en 2020 que supuso que Amazon duplicase el tamaño de su red de distribución en tan sólo 24 meses. No obstante, señalaron que Amazon ya cuenta con la capacidad física y de personal necesaria para hacer frente a todas externalidades y que todos los esfuerzos ahora están enfocados en la productividad y la rentabilidad de toda la red. Por lo que podemos esperar una fuerte reducción de las inversiones y gasto en este segmento.

Algo que la directiva de Amazon ya ha logrado hacer en el pasado, sin embargo reconocen que se están encontrando con dificultades debido a las presiones inflacionarias de la cadena de suministro, siguen enfocados en el consumidor, pues los tiempos de entrega ya se encuentran cercanos a los niveles de antes de la pandemia a principios de 2020.

Esto pone de manifiesto que la visión que tiene la directiva de Amazon es en conjunto y a más de dos años vista, Amazon está pensando en los trimestres venideros de 2024 y más allá. Cuestión que también ha comentado muchas veces Jeff Bezos en alguna entrevista: "el trimestre actual fue planificado hace tres años".

Lo cierto es que la generación de flujo de caja libre de la compañía ha sufrido bastante al reducirse en 18.600 millones en los últimos doce meses en comparación con la entrada de 26.400 millones de los 12 meses anteriores al 31 de marzo de 2021.

Las ventas netas conjuntas de todos los negocios aumentaron un +7% hasta los 116.400 millones de dólares en el primer trimestre vs 108.500 millones de dólares del primer trimestre de 2021, teniendo en cuenta un impacto desfavorable por divisas y tipos de cambio de 1.800 millones de dólares, excluyendo este factor Amazon habría aumentado sus ventas en un +9% en el trimestre. Amazon cumplió su previsión de ingresos del primer trimestre.

Lo más llamativo es que el beneficio operativo de Amazon haya caído hasta los 3.700 millones de dólares en el primer trimestre, en comparación con los 8.900 millones de dólares del mismo trimestre del año anterior.

Amazon ha tenido pérdidas CONTABLES de 3.800 millones de dólares en el primer trimestre de 2022, o lo que es lo mismo, pérdidas por acción diluida de 7,56$ (teniendo en cuenta el SBC) vs la ganancia de 8.100 millones o 15,79$ por acción de un año antes. No obstante, hay que tener en cuenta que esta pérdida es sobre el papel, ya que Amazon incluye por obligación contable la pérdida de valor de su participación en la compañía de vehículos eléctricos Rivian Automotive Inc de 7.600 millones de dólares, excluyéndola el resultado habría sido positivo de 3.700 millones, pero muy inferior a los 8.900 millones de un año antes. Las acciones de Rivian se han desplomado durante este trimestre cerca de un 65%.

Por otro lado, el número de acciones ordinarias en circulación aumentó de 519 a 523 en un año. No obstante, este trimestre ha sido el primero en el que han recomprado acciones propias, un total de 2.666 millones de dólares en acciones del plan de recompra de 10.000 millones de dólares que tienen actualmente vigente. Aún así muy insuficiente para hacer frente a la dilución del SBC y muy inferior a los grandes planes de recompra de acciones de empresas como Alphabet, Apple o Microsoft, pues sólo en este último trimestre el SBC es de 3250 millones de dólares.

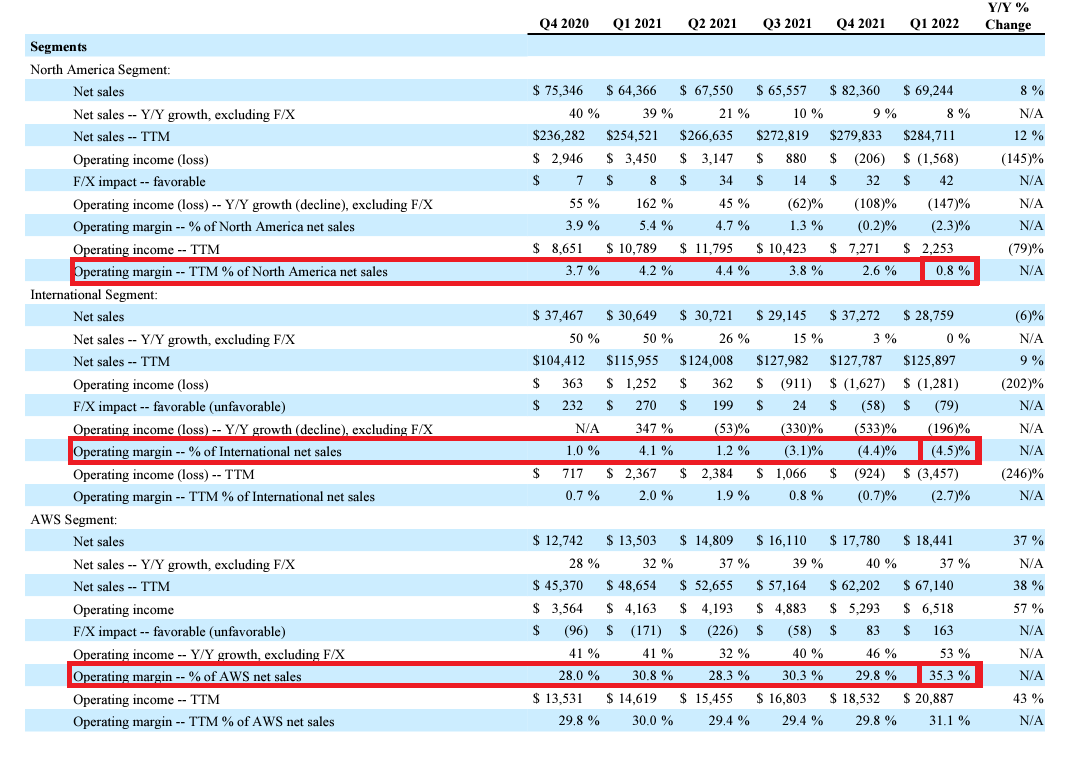

Para tener una imagen fiel del negocio de Amazon conviene segmentar por las distintas partes de su negocio. En el gráfico de abajo vemos como el negocio de venta minorista ha seguido creciendo un 7% consolidado, si analizamos por partes:

En Norte América (peso del 59% en ventas totales), el negocio retail ha crecido un 8%, pero ha tenido pérdidas de 1.568 millones de dólares, con un gasto considerablemente más alto de casi 10.000 millones de dólares más.

El segmento internacional (25% de peso en las ventas totales), lógicamente debido a todos los factores conocidos de inflación, geopolítica, pandemia, cadena de suministro ha sufrido bastante más y a decrecido un 6%, con una pérdida de 1.281 millones de dólares, con apenas unos 600 millones de dólares más en gastos.

Por su parte, el negocio de computación en la nube de Amazon Web Services (pesa ya un 16% de las ventas totales) sigue siendo el negocio más prometedor de Amazon por sus altos márgenes, con un fuerte crecimiento trimestral del +37% en el trimestre y 6.518 millones de dólares de beneficio operativo.

El mayor riesgo que veo a Amazon es que las inversiones que está realizando no den sus frutos y sin embargo incurran en una sobrecapacidad operativa y de gasto, que supongo que en el peor de los casos podrán gestionar, con su consiguiente impacto en la caja (el cual ya hemos visto este trimestre). Más allá de que las tensiones geopolíticas e inflacionarias se mantengan por un periodo largo de tiempo, el negocio parece lo suficientemente robusto para salir muy reforzado, con una posición competitiva envidiable, con un moat más ancho y duradero.

0 Comentarios