Nagarro publicó ayer una actualización de su guía de ingresos para 2023 con una rebaja significativa, pues redujo su previsión de 1020 millones al nivel de los 940 millones, si bien espera mantener el margen bruto en el 28% y el EBITDA en el 15%. Esta guía no incluye el crecimiento inorgánico que derive de posibles adquisiciones que puedan realizar a lo largo del año, tal y como hacen habitualmente. Esto supondría un crecimiento orgánico de los ingresos de más de un 17% en un año complicado.

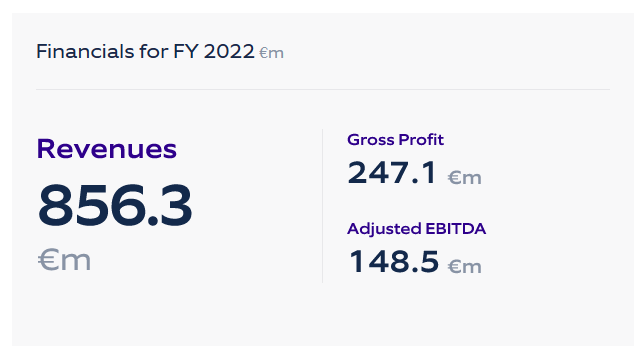

La evolución de Nagarro en 2022 a nivel de negocio fue muy buena, como pudimos ver en abril con la publicación de los resultados anuales consolidados. Los ingresos alcanzaron la cota de 856,3 millones de euros (+48%), un margen bruto de 247,1 millones y 148,5 millones de EBITDA ajustado. El beneficio neto de Nagarro se situó en 77,3 millones de euros, lo que significa que la compañía cotiza a día de hoy a un ratio PER de 15,3 veces.

Además la compañía anunció un plan de recompra de acciones por un importe de 30 millones de euros, lo que supone que la compañía devolverá a a sus accionistas un 38% del beneficio neto de 2022, lo que supondría al nivel de cotización actual la recompra del 2,5% del capital social.

La evolución de las acciones en periodos de un año no representan la evolución fidedigna de un negocio, si bien Nagarro acumula una caída desde máximos superior al 50%, esto supone un dato intrascendente, pues todo el sector acumula grandes caídas en el precio de sus acciones, que ha sido previa al recorte de las expectativas en el sector IT.#Nagarro recompró la semana pasada 27.735 acciones a un precio medio de 95,62€. $NA9 pic.twitter.com/KGWxj2WfYz

— InversorExperto.com (@InversorExperto) May 8, 2023

Ahora es precisamente cuando las acciones de Nagarro son más atractivas, cuando las expectativas se vuelven negativas y el precio de las acciones disminuye respecto al valor de una compañía que viene incrementándose en los últimos años, más allá de las turbulencias que pueda atravesar el sector por la evolución de la economía, la demanda del sector sigue muy fuerte y a pesar de la rebaja de expectativas, nada hace pensar que vaya a tener un frenazo significativo, si bien unas más realistas y conservadoras, que por otro lado, no es descartable que se superen ampliamente en una estrategia de la compañía para generar un estrangulamiento de las posiciones cortas que llevan tumbando las acciones en los últimos meses.

Si Nagarro sigue ejecutando su plan de negocio, difícilmente no va a crecer y con la mentalidad adecuada que están mostrando y el acierto de recomprar acciones, disminuyendo cada año el número de las acciones y por ende aumentando el porcentaje de propiedad de cada accionista, sin diluirles, es cuestión de tiempo que las acciones vivan una explosión muy violenta al alza si esto se ve acompañado de un cierre masivo de las posiciones cortas, que recordemos ostentan aproximadamente a día de hoy más de un 7% del capital de la compañía.

Bien, dicho esto, tampoco pensemos que somos los más listos del lugar, ¿Por qué vender en corto las acciones de Nagarro? ¿una puesta concreta o sectorial? Si no dudamos un ápice de todo lo anterior, evidentemente la respuesta es que los cortos están haciendo una apuesta sectorial en un sector cuyas acciones estaban infladas, y digo estaban. ¿Ahora que se confirman las rebajas de expectativas no sería momento de ir saliendo de dichas posiciones cortas? quizá el momento de compra que muchos estábamos esperando será este próximo lunes día 15 de mayo en el que Nagarro presentará sus cuentas del primer trimestre del año, unido a la gran cantidad de cortos y el anuncio de la rebaja de la guía anual de ingresos en un viernes al cierre que provocó que las acciones cayeran en la cotización fuera de mercado alrededor de un 7%.

#Nagarro cayendo al cierre cerca de un -7% tras el anuncio. https://t.co/apxodqWFGh pic.twitter.com/fbcHw0UiMJ

— InversorExperto.com (@InversorExperto) May 12, 2023

0 Comentarios